เศรษฐกิจญี่ปุ่นขยายตัวด้วยอัตราสูงมากจนกระทั่งประสบกับฟองสบู่แตกจากราคาอสังหาริมทรัพย์ที่สูงมากเกินไปและเศรษฐกิจขยายตัวลดลงอย่างรุนแรงจนถึงขั้นติดลบตั้งแต่ปี 1992 หลังจากนั้น อัตราเงินเฟ้อก็วนเวียนอยู่ใกล้เคียงกับศูนย์มาตลอด

ในโลกนี้ ธนาคารกลางหลายประเทศดำเนินนโยบายการเงินโดยตั้งเป้าหมายอัตราเงินเฟ้อไว้ที่ 2 % ต่อปี แล้วทำการปรับปริมาณเงินและ/หรืออัตรดอกเบี้ยนโยบายเพื่อให้บรรลุเป้าหมาย ธนาคารกลางญี่ปุ่นก็เช่นเดียวกัน เริ่มปรับลดอัตราดอกเบี้ยนโยบายจาก 6 % ในเดือนมิถุนายน 1991 ลงจนใกล้ศูนย์ในปี 1999 และคงอยู่ในระดับนั้นเป็นส่วนใหญ่ คุโระดะ ฮารุฮิโกะ รับตำแหน่งผู้ว่าการธนาคารกลางญี่ปุ่นในปี 2013 สมัยของนายกรัฐมนตรีอาเบะ เขาได้เพิ่มปริมาณสินทรัพย์ของธนาคารกลางญี่ปุ่นเดือนละ 80 ล้านล้านเยน แต่ จีดีพีญี่ปุ่นก็ยังคงโตระดับ 1 %+ ต่อปี โดยไม่มีท่าทีว่าจะดีขึ้น ในปี 2016 ธนาคารกลางญี่ปุ่นตัดสินใจใช้อัตราดอกเบี้ยนโยบายติดลบตามหลังหลายประเทศในยุโรปที่ใช้มาก่อนหน้านั้นโดยใช้ระดับ -0.1 % มาเรื่อยๆ จนกระทั่งมีประกาศธนาคารกลางญี่ปุ่น เมื่อวันที่ 19 มีนาคม 2024 ให้ 1) ยกเลิกการใช้อัตราดอกเบี้ยนโยบายติดลบ 2) ยกเลิกการควบคุม yield curve แต่ยังคงดูแลอัตราดอกเบี้ยระยะยาว 3) ยกเลิกการเข้าซื้อหรือลดปริมาณการซื้อสินทรัพย์ที่เคยทำมา

ข้อสังเกตุเกี่ยวกับการตั้งเป้าหมายอัตราเงินเฟ้อที่ 2 % ก็คือ อัตราเงินเฟ้อในญี่ปุ่นขณะนั้นต่ำเกินไป อัตราเงินเฟ้อต่ำเกินไปหมายความว่าอุปสงค์น้อยกว่าอุปทาน ทำให้เศรษฐกิจขยายตัวน้อย เป้าหมายรองที่ถัดจากอัตราเงินเฟ้อก็คือ การมุ่งไปที่อัตราขยายตัวทางเศรษฐกิจด้วยการขยายปริมาณเงินหมุนเวียนในระบบเศรษฐกิจและ/หรือ ลดระดับอัตราดอกเบี้ยเพื่อให้มีความต้องการกู้ยืมเงินเพิ่มขึ้นเพื่อไปทำการลงทุน อันจะทำให้เศรษฐกิจขยายตัวในลำดับถัดไป

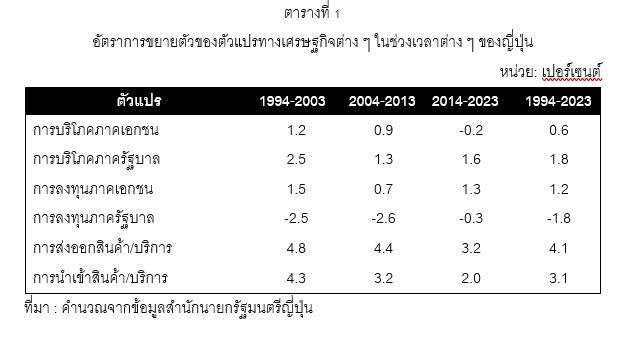

ตารางที่ 1 แสดงอัตราการขยายตัวของตัวแปรทางเศรษฐกิจต่างๆ ในช่วงเวลาต่าง ๆ ของญี่ปุ่น โดยส่วนใหญ่แล้วการบริโภคและการลงทุนภาคเอกชนโดยรวมมีสัดส่วนในอัตราการขยายตัวของเศรษฐกิจโดยรวมร้อยละ 80 ขึ้นไป เมื่อพิจารณาช่วงเวลาต่าง ๆ ช่วงละ 10 ปี แล้วจะเห็นได้ว่าช่วงหลังฟองสบู่แตกหรือ 1994-2003 เป็นช่วงที่เศรษฐกิจยังคงสภาพดีอยู่ แต่เลวลงเรื่อย ๆ หลังจากนั้นจนกระทั่งถึงช่วง 10 ปี สุดท้ายหรือ 2014-2023 ดังนั้นข้อมูลในตารางที่ 1 อนุมานได้ว่าการเพิ่มปริมาณเงินหมุนเวียนและการคงอัตราดอกเบี้ยนโยบายให้ติดลบไม่ได้ส่งผลให้เศรษฐกิจดีขึ้นแต่อย่างใด

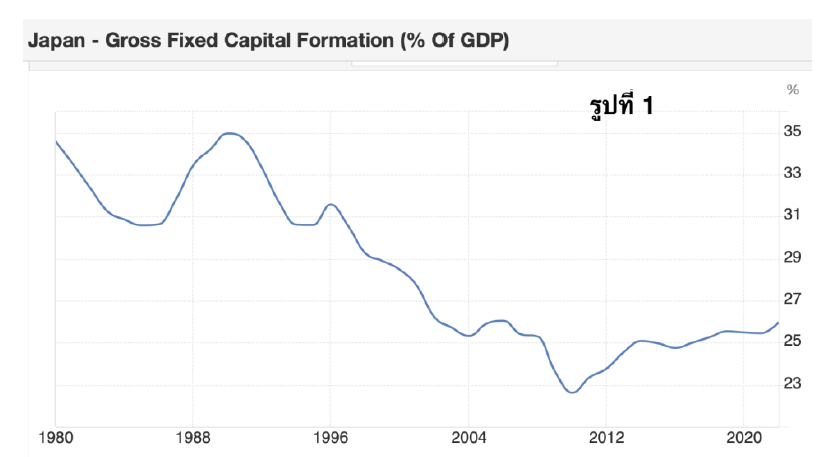

รูปที่ 1 แสดงให้เห็นอัตราส่วนการลงทุนต่อจีดีพีของญี่ปุ่น สัดส่วนนี้ลดลงในช่วงที่มี Plaza Accord ในราวปี 1985 ที่ญี่ปุ่นต้องออกไปลงทุนในต่างประเทศอันเนื่องมาจากการแข็งค่าของเงินเยน ซึ่งทำให้การลงทุนภายในประเทศลดลงเช่นเดียวกันเมื่อเทียบกับจีดีพี สถิติการลงทุนในและต่างประเทศของญี่ปุนจาก JETRO ก็ชี้ว่าเป็นเช่นนั้น ตามปกติแล้ว การลงทุนทำให้เศรษฐกิจขยายตัวในปีที่ลงทุนและในปีถัด ๆ ไปเมื่อการลงทุนทำให้เกิดผลผลิตขึ้น อันเป็นปรากฏการณ์เดียวกันทั่วโลก ไทยและจีนก็ประสบปัญหาเดียวกัน ดังนั้น สาเหตุสำคัญที่ทำให้เศรษฐกิจญี่ปุ่นขยายตัวลดลงมาจากการลงทุนในระบบที่หายไป เมื่อการลงทุนหายไปด้วยการออกไปลงทุนในต่างประเทศหรือไม่เกิดการลงทุนในประเทศเอง นโยบายการเงินจะเป็นอย่างไรก็ไม่ส่งผลให้การลงทุนเกิดขึ้นในประเทศไปได้ สาเหตุหลังเห็นได้ชัดเจนจากอัตราขยายตัวของการลงทุนภาครัฐบาลญี่ปุ่นที่ติดลบมาโดยตลอด ทั้งหมดนี้นำไปสู่รายได้ของประชาชนในประเทศที่ขยายตัวน้อยลงและอัตราขยายตัวการบริโภคภาคเอกชนที่ลดลง

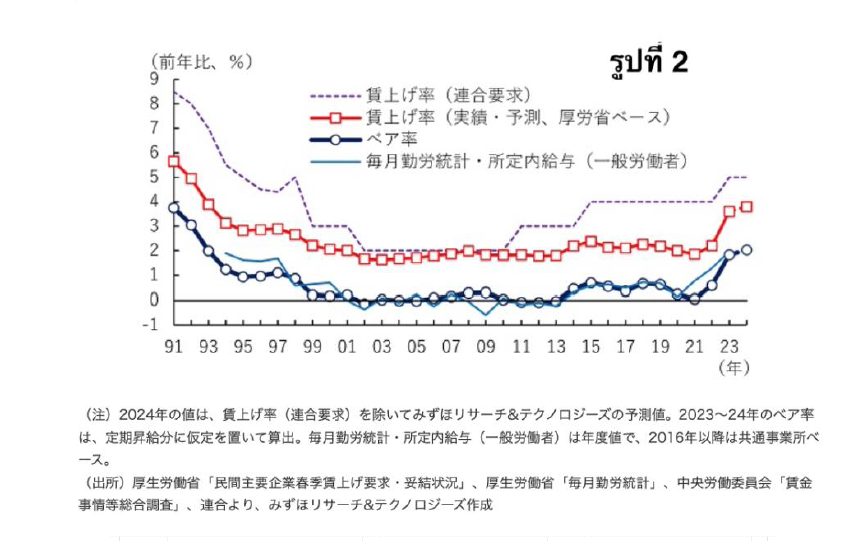

ทีนี้ กลับมาดูที่สาเหตุการยกเลิกอัตราดอกเบี้ยนโยบายติดลบของธนาคารกลางญี่ปุ่นในครั้งนี้ ที่มาคือ อัตราเงินเฟ้อพื้นฐานญี่ปุ่นมีระดับเกินกว่า 2% อันเป็นเป้าหมายมาตั้งแต่ปี 2022 และก็คงอยู่เหนือ 2 % อยู่ในปีนี้ แต่เหตุผลเบื้องหลังที่อยู่ลึกไปกว่านั้นคืออัตราแลกเปลี่ยนเงินเยนที่อ่อนตัวลงราว 40 % ในเวลา 2 ปี ซึ่งทำให้สินค้านำเข้าต่าง ๆ มีราคาเพิ่มขึ้นในอัตราสูง ในขณะเดียวกันค่าเงินเยนที่ถูกลงเมื่อเทียบกับเงินสกุลอื่นทำให้การส่งออกเพิ่มขึ้นเกือบเท่าตัวและทำให้กำไรของธุรกิจเพิ่มขึ้นเป็นเท่าตัว ปรากฏการณ์นี้นำไปสู่ตัวแปรเศรษฐกิจอีกตัวหนึ่งซึ่งก็คือ ค่าจ้าง ซึ่งมีองค์ประกอบที่ใช้ในการพิจารณาขึ้นอัตราการขึ้นค่าจ้างอยู่ 4 ประการด้วยกัน คือ 1) กำไรธุรกิจ-ดีมาก 2) ความตึงตัวแรงงาน-ซึ่งมีสูงพอ ๆ กับก่อนฟองสบู่แตก 3) อัตราเงินเฟ้อระยะยาว – ซึ่งคาดว่าคงอยู่ในระดับราว 2 % และ 4) อื่น ๆ – คือความแตกต่างของอุตสาหกรรมแต่ละประเภทสำหรับปัจจัยข้อ 1) – 3) ซึ่งไม่เหมือนกันในแต่ละครั้ง เมื่อนำปัจจัยเหล่านี้มาประกอบกัน จะได้ข้อสรุปเป็นอัตราการปรับขึ้นค่าจ้างดังแสดงในรูปที่ 2 เส้นสีดำ เป็นอัตราการปรับพื้นฐานซึ่งจะเท่ากันทุกอุตสาหกรรม ส่วนเส้นสีแดงแสดงอัตราการปรับขึ้นโดยเฉลี่ยทุกอุตสาหกรรมหลังจากที่พิจาณาความแตกต่างของแต่ละอุตสาหกรรมแล้ว ข้อมูลนี้ได้มาจาก Mizuho RT Express สรุปได้ว่า อัตราการปรับขึ้นค่าจ้างปี 2023 3.8 % และปี 2024 3.4 % จากข้อเรียกร้องจากฝ่ายลูกจ้างกว่า 5 % ทั้งสองปี โปรดสังเกตุว่า อัตราการปรับขึ้นค่าจ้างทั่วไปในช่วงปี 1999-2013 กว่า 10 ปี เกือบจะเป็นศูนย์เลย

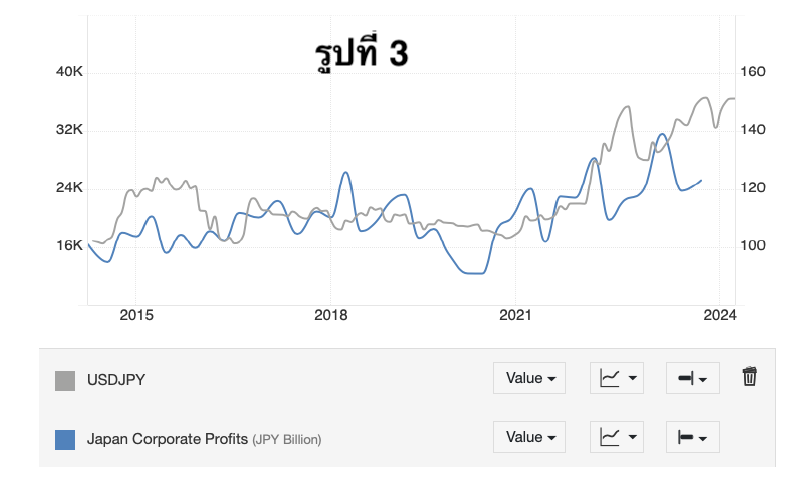

เมื่อเป็นเช่นนี้ causation direction จึงมาจาก ความแตกต่างของระดับอัตราดอกเบี้ยระหว่างญี่ปุ่นและสหรัฐอเมริกา นำไปสู่ค่าเงินเยนลดลง ไปสู่กำไรธุรกิจที่ดีขึ้น ไปสู่อัตราเงินเฟ้อที่สูงขึ้น และไปสู่อัตราการปรับค่าจ้างที่สูงขึ้นในที่สุด จุดเริ่มต้นไม่ได้มาจากนโยบายการเงินทั้งอัตราดอกเบี้ยและ/หรือปริมาณเงินหมุนเวียนแต่อย่างใด ต้องขอย้ำว่า มีครั้งนี้เท่านั้นที่อัตราแลกเปลี่ยนเงินเยนส่งผลต่อผลกำไรของธุรกิจดังแสดงในรูปที่ 3

ธนาคารกลางญี่ปุ่นยกเลิกอัตราดอกเบี้ยนโยบายติดลบก็จริง แต่ไม่ได้เปิดเผยนโยบายในอนาคต ทำให้เกิดความไม่ชัดเจน การคาดเดาและเก็งกำไรจึงยังคงเกิดขึ้นต่อไป อัตราดอกเบี้ยนโยบายจึงยังไม่มีทิศทางที่ชัดเจน แต่สิ่งที่แน่นอนคือ ความแตกต่างของอัตราดอกเบี้ยระหว่างญี่ปุ่นกับสหรัฐอเมริกายังคงเป็นไปใกล้เคียงกับเดิม อัตราแลกเปลี่ยนค่าเงินเยนยังคงอ่อนไม่เปลี่ยนแปลงไปมากมาย เว้นแต่เป็นแบบ Random สภาวะเช่นนี้ทำให้สินค้าญี่ปุ่นแข่งขันได้ดี ส่งออกได้มาก กระตุ้นการลงทุนภายในประเทศและกำไรธุรกิจสูงขึ้นดังสะท้อนออกมาในสถิติต่าง ๆ

อัตราการปรับค่าจ้างสูงขึ้น การลงทุนภายในประเทศที่มากขึ้น และ กำไรธุรกิจที่ดีขึ้นล้วนนำไปสู่การขยายตัวของเศรษฐกิจ ดุลบัญชีเดินสะพัดดีขึ้นแต่อาจจะไม่มาก แต่ถ้าหากค่าเงินเยนยังไม่เปลี่ยนแปลงไปมาก เศรษฐกิจญี่ปุ่นควรจะเข้าสู่ดุลยภาพในสถานะใกล้เคียงกับปัจจุบัน

帝国デタバンクได้ทำการสำรวจความเห็นธุรกิจทั้งขนาดใหญ่กลางเล็กเมื่อเดือนมกราคม 2023 ปรากฏว่า มีราวร้อยละ 40 ของธุรกิจที่บอกว่า การยกเลิกอัตราดอกเบี้ยนโยบายติดลบของญี่ปุ่นจะส่งผลลบ และ ราวร้อยละ 60 ที่คิดว่าจะทำให้ค่าใช้จ่ายดอกเบี้ยสูงขึ้น ที่จริงแล้ว ความเห็นหลังไม่ต้องสำรวจก็ได้ ใคร ๆ ก็ทราบ แต่ขนาดของผลกระทบนี่สิเป็นปัญหาที่ไม่มีใครตอบได้ ขนาดที่เกิดขึ้นจริงอาจจะน้อยมาก ส่วนโอกาสที่ผลกระทบต่ออัตราแลกเปลี่ยนจะไม่ชัดเจนมีน้อย จึงไม่เป็นที่กล่าวถึง

ดังนั้น การยกเลิกอัตราดอกเบี้ยนโยบายติดลบของญี่ปุ่นจึงไม่อาจเปลี่ยนแปลงอะไรนอกเหนือจากภาระเศรษฐกิจที่ดีขึ้นเล็กน้อยและคงสภาพไปจนกว่า อัตราดอกเบี้ยนโยบายสหรัฐอเมริกาจะปรับลดลงประมาณปลายปี 2024 นี้ ค่าเงินเยนจึงจะมีทิศทางที่ดีขึ้น แต่ผลประโยชน์จากค่าเงินเยนที่อ่อนจะหายไป ภาวะเศรษฐกิจญี่ปุ่นจึงคงไม่ขยายตัวไปมากจนทำให้อัตราเงินเฟ้อภายในประเทศมากไปกว่าปัจจุบัน โอกาสที่ธนาคารกลางญี่ปุ่นจะปรับอัตราดอกเบี้ยนโยบายให้สูง กว่าปัจจุบันจึงเป็นไปได้น้อย

แหล่งอ้างอิง

日本内閣府経済社会総合研究所国民経済計算部 1.国内総生産(支出側、実質:連鎖方式)

Mizuho RT EXPRESS調査部 経済調査チーム 主席エコノミスト 河田皓史 “2024年春闘賃上げ率の見通し”

株式会社帝国デタバンク情報統括部 “金利上昇による企業への影響アンケート” 2023年12月18日

JETRO, “Balance of Payment Statistics” (Ministry of Finance, Bank of Japan) and “Foreign Exchange Rate” (Bank of Japan).